Путов на индексы больше следуя теории чтобы путы наказать , надо всегда двигаться вверх.

Факт верный, интерпретация - нет. Независимо от соотношения кол-ва путов и коллов, всегда присутствует точка минимальных выплат (за исключением, если будут только опционы одного вида, хоть один опцион противоположного вида будет - будет тмв).

И не стремятся наказать путы, просто стремятся понизить свои выплаты, и не всегда вверх надо идти, иногда вниз.

Смысл в том, что на рынке зарабатывает или теряет только или голая (теоретически безгранично) позиция, или односторонне хеджированная (теряет ограниченно, зарабатывает безгранично). Жестко хеджированная позиция просто стабильна - потери в одном компенсируются выиграшем в другом. Когда рынок спокоен (т.е. уверен) - много голых или односторонне хеджированных, т.е. цена идет от хеджа, откупает затраты на хедж и приносит прибыль хеджерам. Но продавцы хеджа не хотят платить лишнего и в определенные моменты подганяют цену туда, где выплаты минимальны. В этой теме в более ранних сообщениях есть картинка - посмотри. Для этого продацы опционов должны с них снять хедж и приложить усилие, а для этого они должны быть уверены, если продавец опциона захеджировал свою продажу, например фьючем, он ниче не заработает, ему нет смысла в таком случае двигать цену. А заработать он может, если снимет хедж, если таковой был, зафиксировав по нему прибыль, и двинет цену, уменьшив выплату общую по своему портфелю. И они это делали. И тогда метода работает. А в неопределенной ситуации - продавцы жестко захеджированы и из хеджа не выходят, чтобы не рисковать, сохраняя капитал - тогда это не работает.

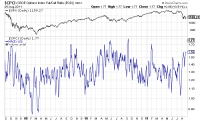

А пут/колл ратио - это другой инструмент, и он тоже проблесками работает, и он взаимосвязан со смещением тмв, естественно. И он также не говорит, что цену надо двигать тока в рост, чтоб наказать путы...

В целом, опционы являются неотъемлемой частью финансовых потоков рынка, и, соответственно, их анализ вносит лепту в общее понимание их течения. Когда потоки чисты - это хороший инструмент, когда потоки мутны и переплетены - сам по себе в отрыве от остальных он не работает. Чистота потоков зависит от уровня уверенности крупных игроков, работающих с реальными активами. По сути - это отсутствие страха армагедона. Тогда работает. Как тока страх активизируется - ясность уходит.

В жизни ж все точно так же - хочется иметь везде универсальный инструмент, но в большинстве присутствуют специализированные, тока в определенных ситуациях. Гаечный ключ будет работать тока для своего размера, разводной - более универсален, но там, где может помочь тока отвертка - бесполезен. Увы... Но для болтов и гаек соответствующей формы - прекрасен... т.е. под ситуацию - так и здесь... Полетел викс - все, не работает. Викс среднесрочно спокоен - работает.

Сообщение отредактировал panmak: 26 августа 2011 - 10:22