Эксперты Всемирного экономического форума подсчитали индекс конкурентоспособности стран мира. Россия переместилась на три позиции вверх на 64-е место в рейтинге, но по качеству институтов, уровню развития бизнеса и финансовой системы отстала даже от Китая

Давос. 5 сентября. FINMARKET.RU - Для определения конкурентоспособности той или иной страны в WEF используют индекс конкурентоспособности - GCI. Конкурентоспособность - это целый набор институтов, политика, проводимая страной, и совокупность других факторов, которые определяют уровень производительности экономики страны. От производительности экономики страны зависит ее дальнейшее развитие: уровень доходов населения, бизнеса и бюджета, доходность инвестиций и потенциал роста экономики. Более конкурентоспособные экономики растут быстрее в течение времени.

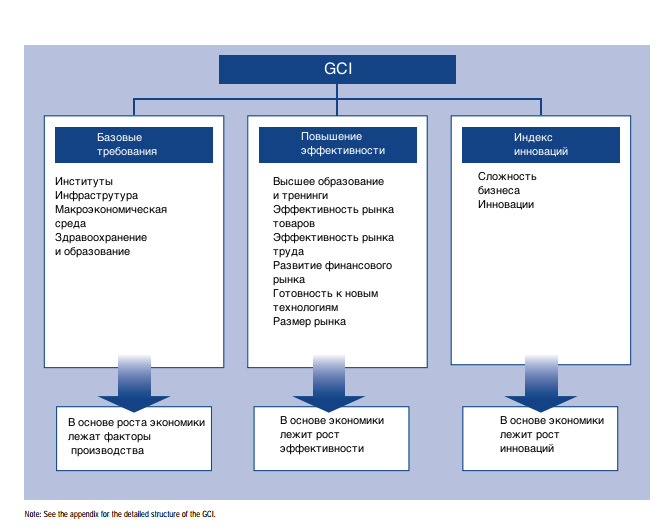

Индекс GCI основан на оценке 12 "подушек" конкурентоспособности экономики, для каждой из которых определяется свой вес и значение.

Каждая из 12 подушек играет свою роль на разных этапах развития экономики.

- Для стран, основу экономического роста которых составляют факторы производства, например, необразованная рабочая сила и природные ресурсы, особенно важны институты, инфраструктура и другие параметры. Это, как правило, слабые и бедные страны. На этой стадии развития находятся страны с низким уровнем ВВП на душу населения, чье благосостояние зависит от природных ресурсов: Индия, страны Африки, Кыргызстан, Йемен и им подобные.

- По мере роста производительности труда и зарплат страна переходит в группу стран, чей экономический рост зависит от роста эффективности. На этом этапе важно повышать эффективность рынков и уровень образования. Сюда относятся Китай, Индонезия, Ямайка, Перу, Украина и другие.

- Последний этап - это рост, зависимый от инноваций. Страны смогут сохранить текущий уровень доходов, если их бизнес сможет производить новые продукты и услуги. В этой группе сконцентрированы развитые страны.

- Часть государств совершают переход из одной группы в другую. Например, Россия движется из второй категории в третью.

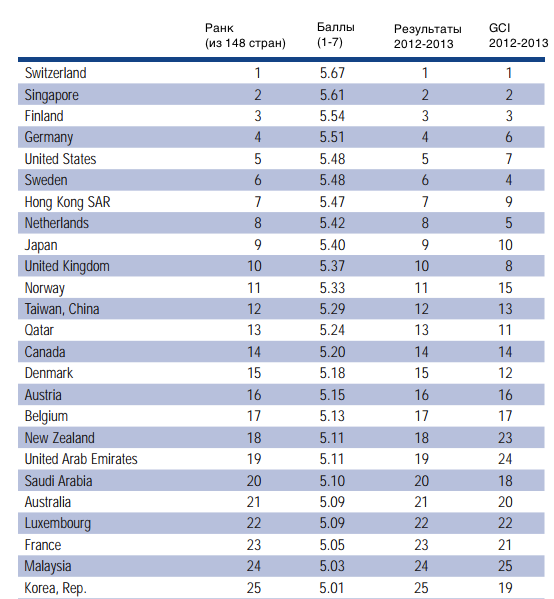

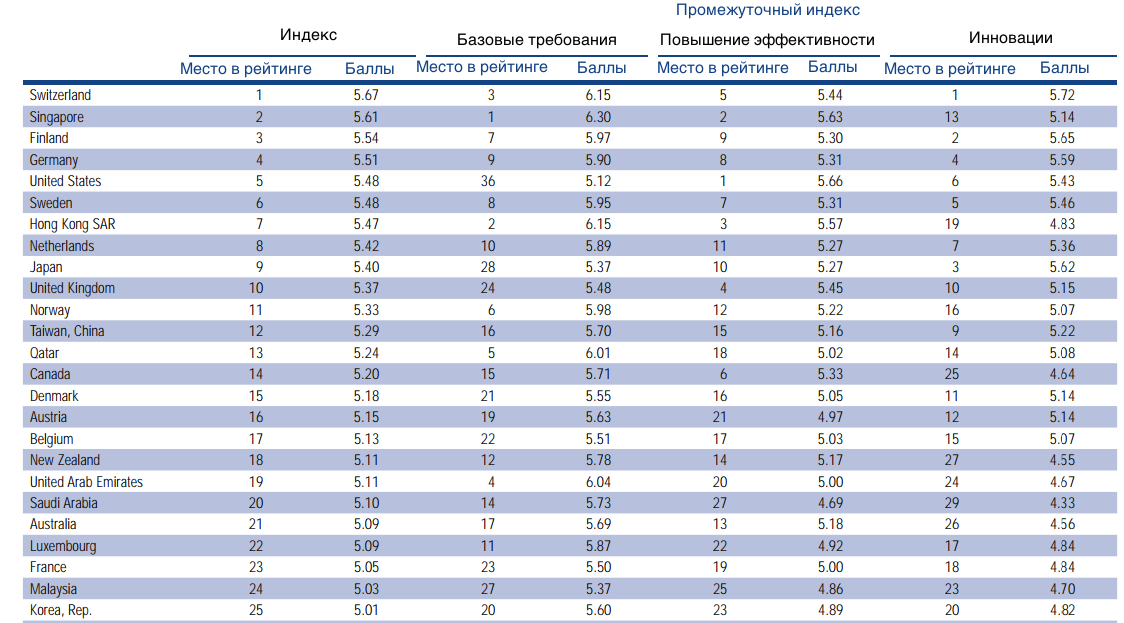

Самые конкурентоспособные страны мира

Самыми конкурентоспособными странами мира, по оценке WEF, как правило становятся развитые страны.

25 самых конкурентоспособных стран мира

- Пять лет подряд первое место в рейтинге достается Швейцарии. Сильные стороны страны: инновации, которые производит экономика, эффективный рынок труда и развитый деловой сектор. В WEF отметили сильные научные центры Швейцарии, развитые программы тренингов и дополнительного образования. Институты Швейцарии одни из самых прозрачных и эффективных в мире - по этому показателю страна находится на 5 месте в мире.

Швейцария - самая конкурентоспособная страна мира

- Второе место уже три года подряд достается Сингапуру. Это единственная экономика мира, которая вошла в тройку лидеров по семи из 12 подушек индекса. Сингапур стал лидером в рейтинге эффективности рынка товаров и рынка труда. Второе место он занял по уровню развития финансового рынка. Сингапур занял третьем место в рейтинге институтов, а благодаря хорошим дорогам и портам занял второе место в рейтинге инфраструктуры.

- На третьем месте оказалась Финляндия. В первую очередь ее успех связан с прозрачными и качественными институтами - по этому показателю Финляндия получила первое место. Она также является мировым лидером по начальному и высшему образованию и здравоохранению. Как раз это является основой конкурентоспособности страны. Правда, ситуация в макроэкономике менее радужная: инфляция превышает 3%, что подрывает макроэкономическую стабильность.

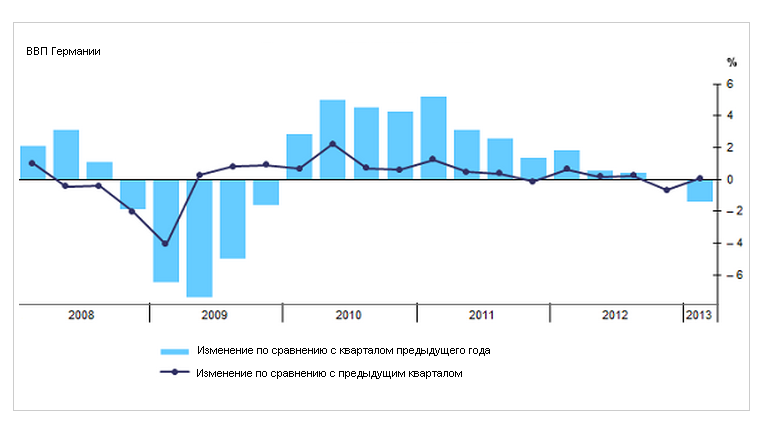

- Германия в этом году переместилась на две ступени вверх - на четвертое место. Третье место в мире она заняла по уровню развития инфраструктуры. Германию отличает развитый бизнес. Немецкие компании - одни из самых инновационных в мире. Германия заняла четвертое место по расходам на исследования и разработки и четвертое по возможностям для инноваций. Германию тормозит слабый рынок труда и образовательная система - по этим показателям страна оказалась на 53 и 41 местах в мире.

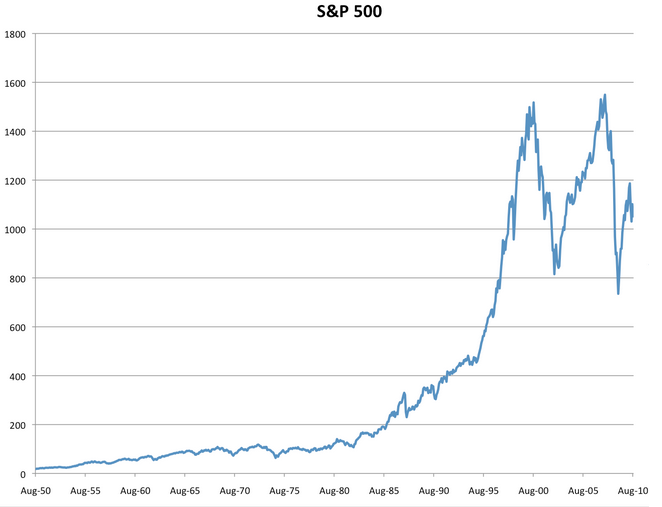

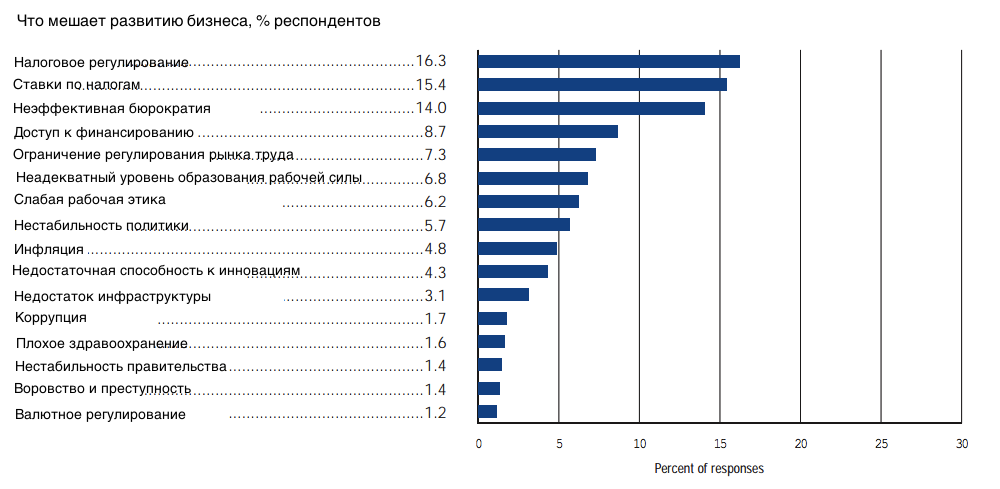

- США падали в рейтинге в течение четырех лет, но в этом году страна поднялась на два пункта - до пятого места, обогнав Швецию и Нидерланды. Экономический рост США вновь ускоряется, а финансовая система становится все более и более стабильной. По параметру стабильности и эффективности финансовых рынков США переместились с 31 места на 10. Также улучшилась оценка государственных институтов США - это успех, до этого года этот показатель слабел в течение нескольких лет. Конкурентоспособность США поддерживают развитый бизнес и гибкий рынок труда. При этом бизнес не доверяет политикам (по этому показателю США занимают лишь 50 место в мире). Но самая большая слабость США - это ситуация в макроэкономике, по этому показателю Америка заняла 117 место в мире.

Бюрократия снижает конкурентоспособность экономики США

- Швеция опустилась в рейтинге на две позиции до шестого места. Ослабление связано с макроэкономическим проблемами. Также экономике Швеции мешает негибкий рынок труда - по этому показателю страна оказалась лишь на 57 месте в мире. По всем остальным показателям оценки Швеции отличные.

- На седьмом месте оказался Гонконг. При этом он уже четыре года подряд возглавляет рейтинг по уровню развития инфраструктуры, кроме того он стал лидером и по развитию финансового рынка. Чтобы повысить конкурентоспособность, Гонконгу нужно улучшить показатели по развитию образования и инновациям - по этим двум составляющим Гонконг оказался 22 и 23 месте в мире.

- Нидерланды в рейтинге потеряли три пункта и опустились на восьмое место. Падение связано со слабостью финансовых рынков и опасениями за безопасность банков.

- На девятом месте оказалась Япония, которая переместилась вверх на одну позицию. Япония занимает лидирующее место в мире по сложности бизнеса и инновациям. При этом по состоянию макроэкономики Япония оказалась лишь на 127 месте в мире.

- Десятку замыкает Великобритания с гибким рынком труда, развитым бизнесом и высоким инновационным потенциалом. Подвели страну макроэкономическая структура и финансовые рынки.

Европа повышает конкурентоспособность

- В Европе был принят ряд мер по предотвращению распада еврозоны и повышению конкурентоспособности экономики. Правда, пространство для реформ еще сохраняется: потребительский спрос в Европе остается слабым, а нескольким ключевым странам ЕС нужно проводить структурные реформы.

- Для Европы характерны серьезные разрывы в уровне конкурентоспособности стран.

- Страны Юга Европы находятся в середине рейтинга: Испания занимает 35 место, Италия - 49, а Греция - 91. Из стран, находящихся в долговом кризисе, самая высокая позиция у Ирландии - она находится на 28 месте. Большинство европейских стран в этом году поднялись в рейтинге.

БРИК теряют конкурентоспособность

- Велик разброс в конкурентоспособности азиатских стран и стран Тихого Океана. Три страны входят в десятку самых конкурентоспособных экономик: Япония, Сингапур и Гонконг.

- Несколько стран, например, Индонезия и Филиппины стремительно наращивают свою конкурентоспособность. При этом некоторые страны, например, Пакистан и Тимор не смогли увеличить конкурентоспособность экономики.

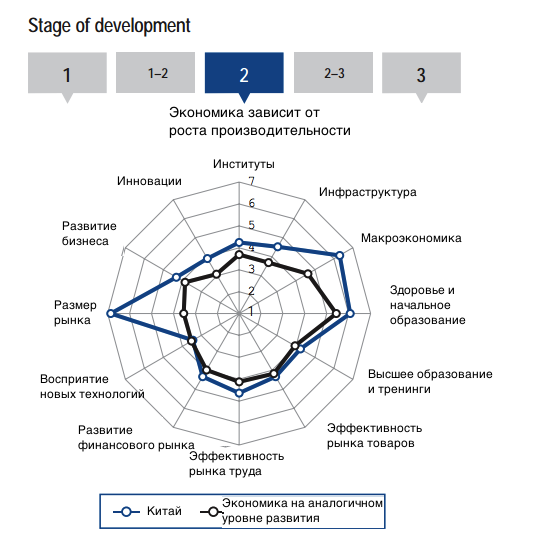

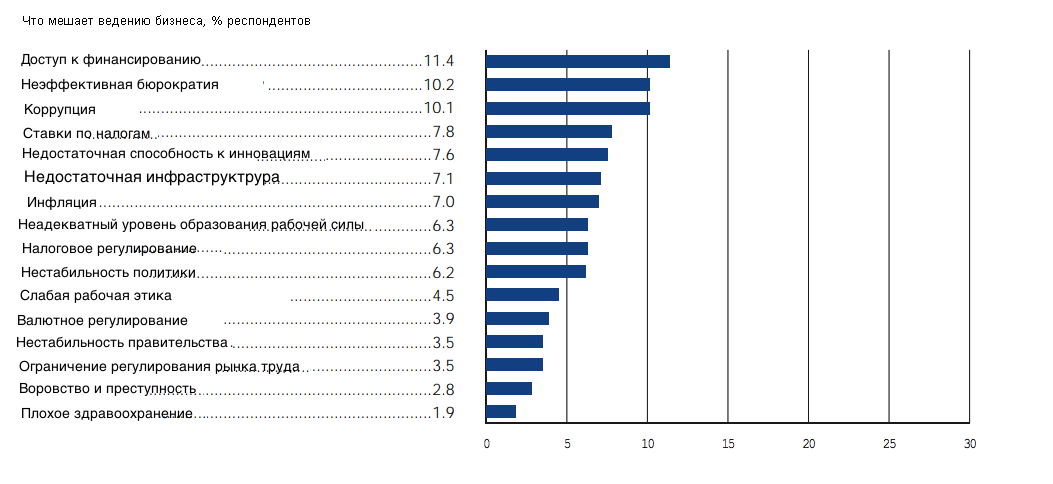

Китаю мешают бюрократия и коррупция

- Китай в этом году оказался на 29 месте. Страна сейчас находится впереди всех остальных стран БРИКС. Южная Африка занимает 53 строчку, Бразилия - 56, Индия - 60, а Россия - 64.

- Китай повышает уровень инфраструктуры, зато отстает от других стран мира по уровню коррупции (страна оказалась на 68 месте), а также по уровню прозрачности бизнеса (82 строчка).

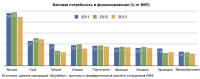

- При этом Китай богатеет и теряет свое основное конкурентное преимущество - дешевую рабочую силу. При этом страна отстает по таким показателям как развитие финансовых рынков, уровень технологической адаптации компаний и граждан и по другим параметрам.

- Зато по макроэкономической стабильности Китай находится на 10ом месте в мире.

По некоторым параметрам китайская экономика серьезно отстает

Индия потеряла лидерство

- Индия когда-то была одной из самых конкурентоспособных развивающихся стран. Она была впереди Южной Африки и Бразилии.

- Постепенно рейтинг Индии падает из-за отсутствия реформ. В стране проблемы с транспортом, электричеством и прочей инфраструктурой. Именно инфраструктурные проблемы являются главным барьером для развития бизнеса в стране.

- Индийский бизнес разочарован нежеланием правительства проводить реформы: по уровню доверия бизнеса к правительству Индия опустилась на115 место.

Конкурентоспособность Бразилии падает

- Конкурентоспособность Бразилии также снижается: у страны проблемы с макроэкономической и финансовой стабильностью. При этом Бразилия отстает от других стран по качеству институтов (80 место), бизнес не доверяет властям (по этому показателю она находится на 124 месте), а также страна страдает от высокой коррупции (114 место). В WEF рекомендуют срочно проводить реформы, чтобы увеличить конкурентоспособность экономики.

России тоже нужны реформы

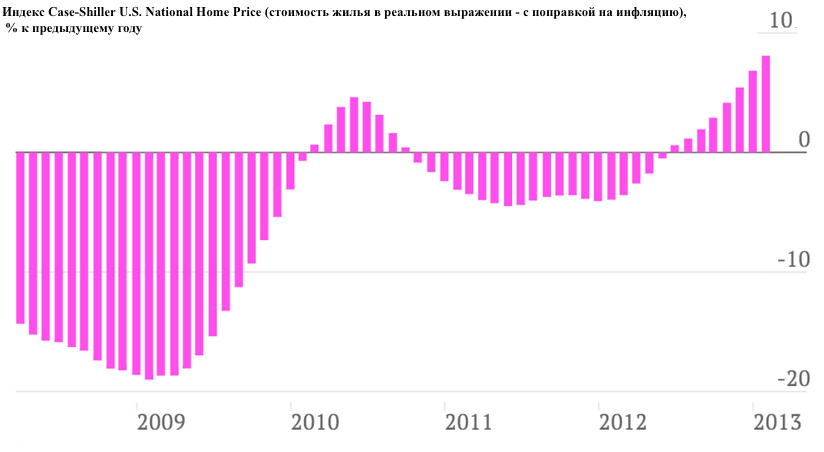

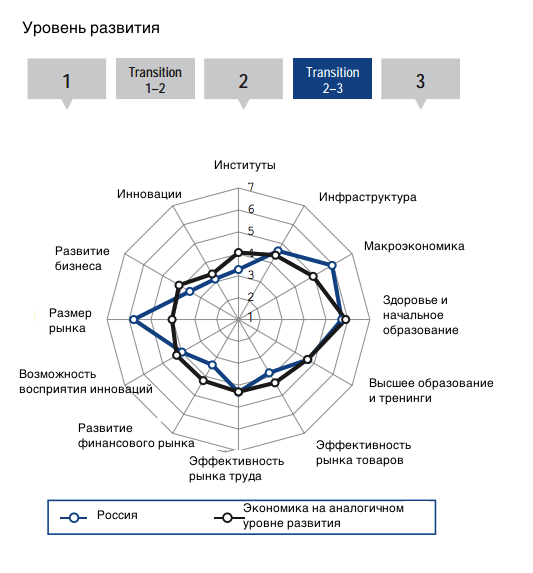

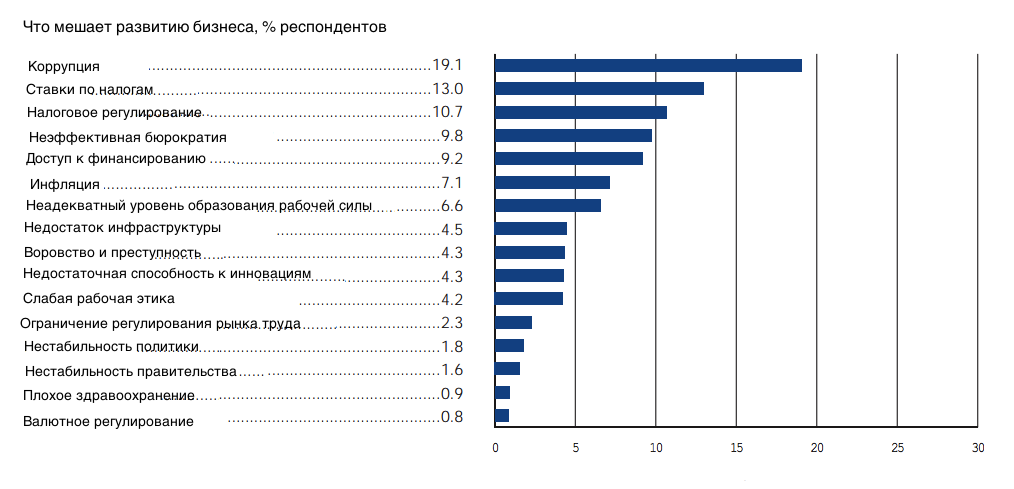

- Россия в этом году улучшила свое место на три позиции. В основе роста лежит повышение оценки макроэкономики России: по этому показателю Россия переместилась с 44 на 19 место, благодаря низкому уровню госдолга и профициту бюджета.

- Россию отличает высокий уровень образования, особенно это касается высшего образования.

- По объему внутреннего рынка Россия оказалась на 8 месте в мире.

- Зато Россия занимает лишь 118 место в мире по качеству институтов, 126 место по эффективности рынка товаров и 72 место по эффективности рынка труда, а также 121 место по уровню развития финансового рынка.

- Также Россия оказалась на 135месте по уровню конкуренции в экономике, на 116 месте по качеству антимонопольной политики.

- При этом Россия постепенно переходит на новую ступень развития. А для этого необходимо развивать бизнес-структуру и повышать возможности для адаптации технологий.

У России низкая конкурентоспособность

Источник.