Всем нужна наша энергетика!Я так понимаю только из за того что "дёшево"....других причин не вижу....

Рынок 9 - 15 Сентября 2019 Г ))) Информационное Общение О Рынке )))

#21

Отправлено 13 сентября 2019 - 17:03

#22

Отправлено 13 сентября 2019 - 01:34

Популярное сообщение!

Кроме того, руководство ЕЦБ приняло решение возобновить программу покупки

активов с 1 ноября. Объем покупок составит 20 млрд евро в месяц. Эксперты

ожидали, что Центробанк вернется к программе количественного смягчения, средний

прогноз по объему покупок составлял 30 млрд евро в месяц.

Когда у них , загнивающей Европы начнется инфляция. Под это дело Газпром надо брать и под дивы.

НО! Тот еще Газмяз , не закрыл он гэп в 190 - 200 .

- Nata, дядяВова, Sarychin и еще 1 это нравится

#23

Отправлено 13 сентября 2019 - 01:28

Минфин РФ хочет не только зафиксировать

обязательство госкомпаний направлять на дивиденды не менее 50% чистой прибыли по

МСФО, но и ввести требование по дивидендным выплатам к их дочерним структурам.

"Мы, скорее всего, снова выйдем с предложением внести изменения в акт

правительства с тем, чтобы закрепить эти 50% (прибыли на дивиденды для

госкомпаний - ИФ)", - сказал замглавы Минфина Алексей Моисеев в интервью

"Интерфаксу".

"Кроме того, нас немного беспокоит ситуация, когда мы каждый раз вручную следим

за тем, чтобы компании, подконтрольные государству, поднимали дивидендные

выплаты в "дочках" на уровень холдингов. Там, где государству принадлежит

холдинг, часто бывают проблемы: они говорят, что нет денег, потому что получили

мало от дочерних компаний. А почему "дочка" заплатила дивиденды в размере 5% от

прибыли? Ну, вот так заплатили. Получается, что мы до планки (в 50% от прибыли -

ИФ) не дотягиваем. Надо, чтобы "дочки", которых контролируют наши холдинги, были

обязаны поднимать тоже эту часть", - заявил он.Франкфурт-на-Майне. 12 сентября. ИНТЕРФАКС - Европейский центральный банк

(ЕЦБ) по итогам сентябрьского заседания снизил процентную ставку по депозитам на

0,1 процентного пункта, до минус 0,5%, говорится в сообщении банка.

Решение совпало с прогнозами большинства экспертов, хотя некоторые

аналитики ожидали уменьшения ставки на 0,2 п.п., до минус 0,6%.

Вместе с тем руководство Центробанка приняло ожидаемое решение ввести

многоуровневую систему применения ставки по депозитам. Согласно новой системе,

часть депозитов, размещаемых банками в ЕЦБ, будет освобождена от отрицательной

ставки. Такая мера призвана смягчить негативные последствия снижения ставки для

банков еврозоны.

Ставка по кредитам оставлена на нулевом уровне, ставка по маржинальным

кредитам - 0,25%.

Кроме того, руководство ЕЦБ приняло решение возобновить программу покупки

активов с 1 ноября. Объем покупок составит 20 млрд евро в месяц. Эксперты

ожидали, что Центробанк вернется к программе количественного смягчения, средний

прогноз по объему покупок составлял 30 млрд евро в месяц.Сбербанк планирует достичь достаточности капитала в 11,5% и в 2020г начать платить дивиденды в 50% чистой прибыли - Греф

Москва. 10 сентября. ИНТЕРФАКС - Сбербанк (MOEX: SBER) России планирует

достичь уровня достаточности капитала в 11,5% и в 2020 году начать платить

дивиденды в 50% чистой прибыли, сообщил глава Сбербанка Герман Греф на встрече с

президентом РФ Владимиром Путиным.

"Думаю, что в ближайшее время мы достигнем планки по достаточности капитала в

11,5%, и планируем со следующего года начинать выплату 50% дивидендов. Эти цифры

еще существенно увеличатся", - сказал Греф.

Переход к выплате дивидендов в 50% чистой прибыли зафиксирован в стратегии

Сбербанка.

"Да, сейчас прирастает капитал, кризисный период заканчивается. Мы всегда

пополняли капитал за счет собственной прибыли, платим дивиденды, а всю

оставшуюся часть прибыли мы отправляем на пополнение капитала. В следующем году,

по нашим оценкам, сможем 50 процентов уже оплачивать", - сообщил Греф президенту

страны.

Как сообщалось ранее, глава Сбербанка в апреле 2019 года подтверждал планы

по переходу к выплате дивидендов в 50% чистой прибыли. "По мере того, как мы

достигнем показателя достаточности капитала 12,5%, мы начнем выплачивать 50%. По

всем нашим расчетам, что записаны были в стратегии, мы этого показателя

достигнем к 2020 году", - говорил тогда глава Сбербанка.

Согласно отчету по МСФО, коэффициент достаточности базового капитала

Сбербанка составил 12,29% на конец июня 2019 года, а коэффициент достаточности

общего капитала - 12,64%.

Зампред правления, финдиректор Сбербанка Александр Морозов 31 июля сообщил,

что банк представит новую дивидендную политику вместе со стратегией на три года

в конце 2020 - начале 2021 года. Стратегия будет охватывать период с 2021 по

2023 годы.

Ранее, в мае, глава банка Герман Греф в ходе годового собрания акционеров

заявлял, что Сбербанк рассмотрит возможность выплаты квартальных или полугодовых

дивидендов. Морозов тогда пояснил журналистам, что Сбербанк подумает о такой

возможности при подготовке новой дивидендной политики.

Сейчас дивидендная политика Сбербанка предусматривает рост дивидендов до

50% чистой прибыли к 2020 году, когда будут выплачиваться дивиденды за 2019 год.

Дивиденды за 2018 год составили 16 рублей на одну акцию. Общая сумма выплат

достигла 361,4 млрд рублей, что составляет 43,45% чистой прибыли банка по МСФО

за 2018 год.

Стратегия развития Сбербанка до 2020 года была обнародована в декабре 2017 года.

!!!! В посту весь ответ , происходящее на нашем рынке. Будут искать хоть какую нибудь доходность по миру. Это я про нерезов.

По нашему рынку , тоже в точку. 50 % от прибыли , правительство говорила в апреле , скоро будет принято это на законодательном уровне .Сарычин поднимаем тему по энергетике.

Кто там с большим госсучастием , а дивы поджимает. Из энергетики ?

Кто что , помнит ? Сегодня график рус. гидро посмотрел , красивый ТА .

#24

Отправлено 12 сентября 2019 - 23:10

Популярное сообщение!

Минфин РФ хочет не только зафиксировать

обязательство госкомпаний направлять на дивиденды не менее 50% чистой прибыли по

МСФО, но и ввести требование по дивидендным выплатам к их дочерним структурам.

"Мы, скорее всего, снова выйдем с предложением внести изменения в акт

правительства с тем, чтобы закрепить эти 50% (прибыли на дивиденды для

госкомпаний - ИФ)", - сказал замглавы Минфина Алексей Моисеев в интервью

"Интерфаксу".

"Кроме того, нас немного беспокоит ситуация, когда мы каждый раз вручную следим

за тем, чтобы компании, подконтрольные государству, поднимали дивидендные

выплаты в "дочках" на уровень холдингов. Там, где государству принадлежит

холдинг, часто бывают проблемы: они говорят, что нет денег, потому что получили

мало от дочерних компаний. А почему "дочка" заплатила дивиденды в размере 5% от

прибыли? Ну, вот так заплатили. Получается, что мы до планки (в 50% от прибыли -

ИФ) не дотягиваем. Надо, чтобы "дочки", которых контролируют наши холдинги, были

обязаны поднимать тоже эту часть", - заявил он.

Франкфурт-на-Майне. 12 сентября. ИНТЕРФАКС - Европейский центральный банк

(ЕЦБ) по итогам сентябрьского заседания снизил процентную ставку по депозитам на

0,1 процентного пункта, до минус 0,5%, говорится в сообщении банка.

Решение совпало с прогнозами большинства экспертов, хотя некоторые

аналитики ожидали уменьшения ставки на 0,2 п.п., до минус 0,6%.

Вместе с тем руководство Центробанка приняло ожидаемое решение ввести

многоуровневую систему применения ставки по депозитам. Согласно новой системе,

часть депозитов, размещаемых банками в ЕЦБ, будет освобождена от отрицательной

ставки. Такая мера призвана смягчить негативные последствия снижения ставки для

банков еврозоны.

Ставка по кредитам оставлена на нулевом уровне, ставка по маржинальным

кредитам - 0,25%.

Кроме того, руководство ЕЦБ приняло решение возобновить программу покупки

активов с 1 ноября. Объем покупок составит 20 млрд евро в месяц. Эксперты

ожидали, что Центробанк вернется к программе количественного смягчения, средний

прогноз по объему покупок составлял 30 млрд евро в месяц.

Сбербанк планирует достичь достаточности капитала в 11,5% и в 2020г начать платить дивиденды в 50% чистой прибыли - Греф

Москва. 10 сентября. ИНТЕРФАКС - Сбербанк (MOEX: SBER) России планирует

достичь уровня достаточности капитала в 11,5% и в 2020 году начать платить

дивиденды в 50% чистой прибыли, сообщил глава Сбербанка Герман Греф на встрече с

президентом РФ Владимиром Путиным.

"Думаю, что в ближайшее время мы достигнем планки по достаточности капитала в

11,5%, и планируем со следующего года начинать выплату 50% дивидендов. Эти цифры

еще существенно увеличатся", - сказал Греф.

Переход к выплате дивидендов в 50% чистой прибыли зафиксирован в стратегии

Сбербанка.

"Да, сейчас прирастает капитал, кризисный период заканчивается. Мы всегда

пополняли капитал за счет собственной прибыли, платим дивиденды, а всю

оставшуюся часть прибыли мы отправляем на пополнение капитала. В следующем году,

по нашим оценкам, сможем 50 процентов уже оплачивать", - сообщил Греф президенту

страны.

Как сообщалось ранее, глава Сбербанка в апреле 2019 года подтверждал планы

по переходу к выплате дивидендов в 50% чистой прибыли. "По мере того, как мы

достигнем показателя достаточности капитала 12,5%, мы начнем выплачивать 50%. По

всем нашим расчетам, что записаны были в стратегии, мы этого показателя

достигнем к 2020 году", - говорил тогда глава Сбербанка.

Согласно отчету по МСФО, коэффициент достаточности базового капитала

Сбербанка составил 12,29% на конец июня 2019 года, а коэффициент достаточности

общего капитала - 12,64%.

Зампред правления, финдиректор Сбербанка Александр Морозов 31 июля сообщил,

что банк представит новую дивидендную политику вместе со стратегией на три года

в конце 2020 - начале 2021 года. Стратегия будет охватывать период с 2021 по

2023 годы.

Ранее, в мае, глава банка Герман Греф в ходе годового собрания акционеров

заявлял, что Сбербанк рассмотрит возможность выплаты квартальных или полугодовых

дивидендов. Морозов тогда пояснил журналистам, что Сбербанк подумает о такой

возможности при подготовке новой дивидендной политики.

Сейчас дивидендная политика Сбербанка предусматривает рост дивидендов до

50% чистой прибыли к 2020 году, когда будут выплачиваться дивиденды за 2019 год.

Дивиденды за 2018 год составили 16 рублей на одну акцию. Общая сумма выплат

достигла 361,4 млрд рублей, что составляет 43,45% чистой прибыли банка по МСФО

за 2018 год.

Стратегия развития Сбербанка до 2020 года была обнародована в декабре 2017 года.

- паша2006, Куда_приводят_мечты и EDUARD это нравится

#25

Отправлено 12 сентября 2019 - 19:32

В сценарии центробанка «значительное ухудшение внешних условий» начинается в первом квартале 2020 года: из-за торговых войн мировая экономика скатывается в «выраженную циклическую рецессию», которая сопровождается «значительным усилением волатильности на рынках» и «сокращением спроса на энергоносители».

Средняя цена барреля Urals рушится до 25 долларов, а в наиболее острой фазе кризиса достигает 20 долларов (минимум с 2002 года). Оставшись без потоков нефтегазовой ренты, Россия свалится в рецессию и откатится назад на 14-15 лет. По прогнозу ЦБ, ВВП упадет на 1,5-2%, растеряв весь рост, который Росстат по крупицам выжимал в 2017-19 гг. Инфляция разгонится вдвое (до 7-8%); инвестиции рухнут (на 5,5-6,5%); населению придется сократить потребление (на 1,5-2%), а государство начнет терять золотовалютные резервы (38 млрд долларов).

Главной проблемой станет дефицит валюты: по объему экспортных доходов Россия вернется в 2005 год - 240 млрд долларов (против 415 млрд в этом году).

В сценарии центробанка «значительное ухудшение внешних условий» начинается в первом квартале 2020 года: из-за торговых войн мировая экономика скатывается в «выраженную циклическую рецессию», которая сопровождается «значительным усилением волатильности на рынках» и «сокращением спроса на энергоносители».

Средняя цена барреля Urals рушится до 25 долларов, а в наиболее острой фазе кризиса достигает 20 долларов (минимум с 2002 года). Оставшись без потоков нефтегазовой ренты, Россия свалится в рецессию и откатится назад на 14-15 лет. По прогнозу ЦБ, ВВП упадет на 1,5-2%, растеряв весь рост, который Росстат по крупицам выжимал в 2017-19 гг. Инфляция разгонится вдвое (до 7-8%); инвестиции рухнут (на 5,5-6,5%); населению придется сократить потребление (на 1,5-2%), а государство начнет терять золотовалютные резервы (38 млрд долларов).

Главной проблемой станет дефицит валюты: по объему экспортных доходов Россия вернется в 2005 год - 240 млрд долларов (против 415 млрд в этом году).

прогноз от цб

В сценарии центробанка «значительное ухудшение внешних условий» начинается в первом квартале 2020 года: из-за торговых войн мировая экономика скатывается в «выраженную циклическую рецессию», которая сопровождается «значительным усилением волатильности на рынках» и «сокращением спроса на энергоносители».

Средняя цена барреля Urals рушится до 25 долларов, а в наиболее острой фазе кризиса достигает 20 долларов (минимум с 2002 года). Оставшись без потоков нефтегазовой ренты, Россия свалится в рецессию и откатится назад на 14-15 лет. По прогнозу ЦБ, ВВП упадет на 1,5-2%, растеряв весь рост, который Росстат по крупицам выжимал в 2017-19 гг. Инфляция разгонится вдвое (до 7-8%); инвестиции рухнут (на 5,5-6,5%); населению придется сократить потребление (на 1,5-2%), а государство начнет терять золотовалютные резервы (38 млрд долларов).

Главной проблемой станет дефицит валюты: по объему экспортных доходов Россия вернется в 2005 год - 240 млрд долларов (против 415 млрд в этом году).

прогноз от цб

https://www.finanz.r...-$25-1028520538

#26

Отправлено 12 сентября 2019 - 18:57

Таинственный «инсайдер» вновь появился на рынке нефти

Брать надо будет скоро , могут кольнуть по WTI 48-50 на чем только.? Подумал экспира 20 по WTI по бренту 30 .... может в конце сентября. Так опять конец квартал и финансового года в Америке. Может и не увидим по WTI ниже 50 ?

Короче ждем , на следующей неделе на заседании FOMC ждут Трампа с огнометом . Выжжет весь ФРС и ставку ниже 0 опустит )) Шутка .

#27

Отправлено 12 сентября 2019 - 18:26

Таинственный «инсайдер» вновь появился на рынке нефти

СоТ поискать надо глобальный по WTI . Они хоть поставочные , а это какие то доморощенные на брент типа нефть смесь urals .

- Куда_приводят_мечты это нравится

#28

Отправлено 12 сентября 2019 - 18:15

На ветке пора энергетику обсуждать . Есть там за что зацепится. Вспомнить прошлое.

- Nata это нравится

#29

Отправлено 12 сентября 2019 - 18:10

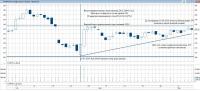

Думаю выход из треугольника произойдет за 1-2 до экспирации опционов числа 17 сентября вероятнее всего с точки зрения выгоды и чтобы оставить не у дел краткосрочников лонгистов. Только страйк не 13250 , а 23250 что соответсвует цене ста акций по 232,5 рублей. Ты посмотри спецификацию фьючерса 138 000 шорт у юриков как раз такое же количество. А объем я писал 130 000 *100*232,5= 3.022.500.000 рублей, вшивые 3 миллиарда рублей, основная игра не в опционах и фьючах , а в самих акциях, те же растущие свечки с 206 и дальше по 30 млрд. рублей оборот за день, и дальше отскоки от диагонали треугольника происходили на оборотах гораздо выше обычных.

IMG_20190910_193112_027.jpg

Смотрим , наблюдаем , как будет происходить экспирация по этому супер колу в Газмясе.

Думаю выход из треугольника произойдет за 1-2 до экспирации опционов числа 17 сентября вероятнее всего с точки зрения выгоды и чтобы оставить не у дел краткосрочников лонгистов. Только страйк не 13250 , а 23250 что соответсвует цене ста акций по 232,5 рублей. Ты посмотри спецификацию фьючерса 138 000 шорт у юриков как раз такое же количество. А объем я писал 130 000 *100*232,5= 3.022.500.000 рублей, вшивые 3 миллиарда рублей, основная игра не в опционах и фьючах , а в самих акциях, те же растущие свечки с 206 и дальше по 30 млрд. рублей оборот за день, и дальше отскоки от диагонали треугольника происходили на оборотах гораздо выше обычных.

IMG_20190910_193112_027.jpg

Что там у нас в энергетике происходит ? Ликвидность по опционам есть ?

#30

Отправлено 12 сентября 2019 - 15:16

Первый блин 411

#31

Отправлено 12 сентября 2019 - 11:46

Госдума рассмотрела в первом чтении законопроект, который позволит «Газпром нефти» и «Роснефти» не платить экспортную пошлину на нефть по восьми месторождениям. Компании в сумме сэкономят от 1,5 млрд до 2 млрд руб. ежемесячно.

По данным “Ъ”, президент России Владимир Путин одобрил идею предоставить нефтяным компаниям налоговый вычет с НДПИ для Приобского месторождения. По этой инициативе «Роснефть» рассчитывает на 46 млрд руб. в год, а «Газпром нефть» — на 13,5 млрд руб. В Минфине выступают против этой идеи так как она может привести к выпадению доходов бюджета на 600 млрд руб.

Но если ВВП одобрил, то Минфину следует заткнуться, а Госдуме ускорить 2-е голосование!

- Куда_приводят_мечты и EDUARD это нравится

#33

Отправлено 11 сентября 2019 - 13:14

Спасибо за предупреждение, да в курсе. Отвечал нескольким людям вчера 3 человека с этой новостью и вопросом не пора ли продавать Газпром обращались.Будьте осторожны, надеюсь в курсе, что

Европейский суд встал на сторону Польши в споре о допуске «Газпрома» к мощностям газопровода Opal (сухопутный отвода газопровода Nord Stream, проходит из РФ в Германию по дну Балтийского моря). Как сообщило польское Минэнерго, суд ЕС отменил решение Еврокомиссии (ЕК) о предоставлении российской компании полного доступа к мощностям газопровода. С 2013 года «Газпром» мог использовать только 50% мощностей Opal, в октябре 2016-го ЕК разрешила компании доступ к 90% мощностей.

«Суд ЕС вынес решение в пользу Польши по поводу использования "Газпромом" газопровода Opal. Суд отменил решение ЕК, дающее российскому концерну право использования газопровода на 100%»,— говорится в сообщении министерства на странице в Twitter. По словам министра энергетики Польши Кшиштофа Чожевского, вынесенное судом решение не позволит «Газпрому» полностью отказаться от транзита газа через Украину.

Из переписки.

Новости играют вторичную и запаздывающую роль. Например если читал канал сначала цена выйдет из треугольника выше 270, а потом выйдет новость например о байбэке на столько-то миллиардов. Раздадут любителям новостей по 280-294 и можно спускаться вниз на 220 плюс не закрытый гэп на 190.

Не торгуй по ФА, это почти наверняка на горизонте пары лет, проигрыш.

Сегодня 3 человека обратилось с этой новостью и вопросом не надо ли его продавать, это явно выгоняющая новость перед переводом уровней выше 270, а потом уже когда переведут, объяснят это новостью о байбэке(выкупе собственных акций ) например.

- EDUARD это нравится

#34

Отправлено 11 сентября 2019 - 12:58

Популярное сообщение!

Думаю выход из треугольника произойдет за 1-2 до экспирации опционов числа 17 сентября вероятнее всего с точки зрения выгоды и чтобы оставить не у дел краткосрочников лонгистов. Только страйк не 13250 , а 23250 что соответсвует цене ста акций по 232,5 рублей. Ты посмотри спецификацию фьючерса 138 000 шорт у юриков как раз такое же количество. А объем я писал 130 000 *100*232,5= 3.022.500.000 рублей, вшивые 3 миллиарда рублей, основная игра не в опционах и фьючах , а в самих акциях, те же растущие свечки с 206 и дальше по 30 млрд. рублей оборот за день, и дальше отскоки от диагонали треугольника происходили на оборотах гораздо выше обычных.Понятно. Нормально все , волатильность обеспечена. Стоит супер колл по ГП , я помню когда его выписали. Все пока гуляет вокруг этого страйка , довольно активно . Сейчас уже не треугольники важны , как будет сполнятся это супер колл , позиция там на миллиарды. Еще фьючи на акции они у нас поставочные. Многие даже это не понимают этого , одни спекули . Фьючи у нас поставочные по акциям.

Поставка будет происходить против страйка по ГП 132 500. Кто выписал понятно у него премия , кто говорит что шорт , кто говорит , что это против этого шорта играют. Короче готовимся , волатильность по Газпрому обеспечена.

Сообщение отредактировал Куда_приводят_мечты: 11 сентября 2019 - 13:29

- persey, дядяВова и EDUARD это нравится

#35

Отправлено 11 сентября 2019 - 11:28

Популярное сообщение!

Таинственный «инсайдер» вновь появился на рынке нефти

https://investbrothe...a-ry-nke-nefti/

Сообщение отредактировал amtop: 11 сентября 2019 - 11:28

- persey, ВладКо, паша2006 и 3 другим это нравится

Коньяк в малых дозах безвреден в любых количествах ..

#36

Отправлено 11 сентября 2019 - 11:18

Умер академик Энеев, благодаря которому состоялся полет Гагарина в космос

Академик РАН Тимур Энеев, в свое время рассчитавший, что человека можно вернуть на Землю после космического полета, скончался на 95-м году жизни.На сайте РАН указывается, что учёный умер 8 сентября.Он родился в Грозном 23 сентября 1924 года.В 1950-х годах учёный занимался вопросами управления ориентацией многоступенчатой ракеты. Результаты его расчетов были использованы при запуске первого искусственного спутника Земли в 1957 году.Помимо того, расчеты ученого по изменению орбиты спутника во время полета в верхних слоях атмосферы показали, что перегрузка и высокая температура при спуске с орбиты не угрожают безопасности космонавта. Это открытие в последующем было учтено при запуске в космос в 1961 году Юрия Гагарина.Также Энеев рассчитал схемы старта с околоземной орбиты межпланетных зондов.

- паша2006 это нравится

Коньяк в малых дозах безвреден в любых количествах ..

#37

Отправлено 11 сентября 2019 - 10:43

Коньяк в малых дозах безвреден в любых количествах ..

#38

Отправлено 10 сентября 2019 - 20:55

Популярное сообщение!

spam_speculyanta_parazita:

Всем доброго дня, если смотреть на прямоугольный треугольник в акциях Газпрома, нужно третье касание гипотенузы в районе 231 на данный момент. По ТА после третьего касания обычно происходит подъем к верхнему катету, с последующим пробоем и отработкой выхода из треугольника минимум на его высоту. Т.е грубо 238,15-206+238.15=270,60. Что означает данная фигура сужающегося прямоугольного треугольника. Происходит противостояние покупателей и продавцов, нижняя граница треугольника т.е. на сколько снижается цена ниже удержевоего продавцом горизонтального уровня, в нашем случае 238,15-239. С каждым новой попыткой продавцов снизить цену , она уходит все меньше(ближе к горизонтальному уровню). Ну а потом при пробое верхней границы, за короткий срок происходит перевод уровней, побеждают покупатели, и растут в том числе на закрытии стопов и маржинколах плечевых копткосрочныз спекулянтов.

На данный момент стоит тейк-профит заявка на покупку по 231,10 на объем 65% от объема портфеля, в случае исполнения в основном портфеле будет лонг Газпрома с двойным плечом т.е. 100% лонг на собственные средства и еще 100% на заемные.

Насчет поккпки опционов колл сентябрьских не буду торопиться, если до 17 сентября успеем сходить к нижней границе треугольника и потом в пятницу-понедельник появятся объемы на споте, только в этом случае, в понедельник на вечерке буду покупать опционы колл сентчбрьские с 26 000 страйком , стоить они будут копейки, будет мини тренировка ловли уже в РТС опционах Черного лебедя в середине декабря

Будьте осторожны, надеюсь в курсе, что

Европейский суд встал на сторону Польши в споре о допуске «Газпрома» к мощностям газопровода Opal (сухопутный отвода газопровода Nord Stream, проходит из РФ в Германию по дну Балтийского моря). Как сообщило польское Минэнерго, суд ЕС отменил решение Еврокомиссии (ЕК) о предоставлении российской компании полного доступа к мощностям газопровода. С 2013 года «Газпром» мог использовать только 50% мощностей Opal, в октябре 2016-го ЕК разрешила компании доступ к 90% мощностей.

«Суд ЕС вынес решение в пользу Польши по поводу использования "Газпромом" газопровода Opal. Суд отменил решение ЕК, дающее российскому концерну право использования газопровода на 100%»,— говорится в сообщении министерства на странице в Twitter. По словам министра энергетики Польши Кшиштофа Чожевского, вынесенное судом решение не позволит «Газпрому» полностью отказаться от транзита газа через Украину.

- amtop, Alexs, Куда_приводят_мечты и еще 1 это нравится

#39

Отправлено 10 сентября 2019 - 18:47

У меня хлам в голове!=)Но ты чемпион!=)))

Про это он говорил , привет Владко. По Газпрому отметил все уровни но по ADR/

Еще какой теханализ , ГП сходил с 5 до 8 $ . Красота.

Про это он говорил , привет Владко. По Газпрому отметил все уровни но по ADR/

Еще какой теханализ , ГП сходил с 5 до 8 $ . Красота.

Про это он говорил , привет Владко. По Газпрому отметил все уровни но по ADR/

Еще какой теханализ , ГП сходил с 5 до 8 $ . Красота.

Не любять сайты сейчас ТА просто так отдавать , поэтому на халяву ТА не публикуется.

Про это он говорил , привет Владко. По Газпрому отметил все уровни но по ADR/

Еще какой теханализ , ГП сходил с 5 до 8 $ . Красота.

Не любять сайты сейчас ТА просто так отдавать , поэтому на халяву ТА не публикуется.

Нет , barchart отправил. На ТА там все уровни , там едут типо по ФИБО с 5 долпаров до 8 .

- amtop и Куда_приводят_мечты это нравится

#40

Отправлено 10 сентября 2019 - 18:20

Популярное сообщение!

И немного для любителей новостей (если уже читали, то ПАРДОН)

Алроса планирует закрыть сделку по покупке АО Кристалл до конца года.

Вертикальная интеграция двух компаний будет способствовать развитию алмазогранильной отрасли и повышению конкурентоспособности.

По алросе ТА не могу сбросить , у меня с Альфы не отправляется. QUICK у разных брокеров понятно всех запутать хочет.

Сейчас как будто разворот для любителей ТА , там углы тренда стали меняться . Еще по ТА - нет там никаких уровней сопротивлений и поддержки.

Просто нет . Если у тебя есть биржевой стакан и опыт , ты увидишь как все эти уровни проходят. Любителей ТА можно будет увидеть , когда ордера выставляют

,

пойдут по эти ордерам.

Как будто стали закруглятся по Алросе на этом.

АЛРОСА: продажи алмазов в августе выросли на 7% м/м. Ситуация улучшается

- Nata, паша2006 и amtop это нравится

Тема закрыта

Тема закрыта