Гигантские золотые запасы России не защитили российских владельцев сбережений от падения рубля.

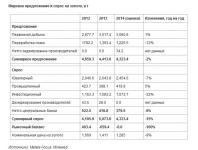

В 20014-м году центробанк России стал крупнейшим скупщиком золота среди всех центральных банков мира, что позволило России войти в пятерку крупнейших держателей драгоценного металла, пишет Адриан Эш из

BullionVault в своей статье, опубликованной на сайте

Forbes.

Но огромный спрос на золото со стороны ЦБ России не смог предотвратить

валютный и экономический кризис, обрушившийся на страну в конце года. Горькая правда для западных поклонников твердой валюты, продолжающих верить в то, что покупательская активность центробанков всегда свидетельствует об их энергичности и силе.

В настоящий момент часть трейдеров

опасается того, что Москва может ослабить цены на золото и золотые индексные фонды (ETF), продав часть своих запасов в обмен на доллары и евро, чтобы в дальнейшем приобрести рубли и поддержать курс национальной валюты. На днях неточный перевод российского источника привел к тому, что

квалифицированный банковский аналитик допустил существование "вероятности, что Центрбанк РФ в декабре приступил к продаже части своих золотых резервов."

В реальности же, в ноябре ЦБ РФ

продолжил наращивать свои золотые запасы, и скорейшая продажа этих ресурсов – очень маловероятна, не говоря уже о том, чтобы заявлять об этом всему миру. Во-первых, потому что у государства имеется более первостепенный для сбыта резерв, в виде палладия. Во-вторых, даже наличные деньги вряд ли перевесят политическую ценность золотых запасов России.

В конце 2005-го года президент Владимир Путин

публично одобрил план Центрального банка России (ЦБ) по двукратному увеличению своих национальных золотых запасов. В качестве намеченной цели была установлена отметка в 10% от общего количества золотовалютных резервов – ориентир, потерянный во время кризисного 1998 года, когда Россия впервые распродавала свои золотые запасы по самым низким ценам конца XX века, чтобы затем поглощать доллары и евро благодаря скачку цен на энергоносители.

В 2005-м году Путин также отметил, что кроме огромных запасов нефти и природного газа, Россия обладает богатыми золотыми месторождениями.

Предлагая государственную помощь новым проектам и золотодобывающим заводам, он сказал журналистам, что ‘государство должно играть более существенную роль в развитии этой отрасли’.

"Более существенная роль" Москвы обозначилась в 2014-м году, как на международной арене, так и для местных добывающих предприятий. В настоящее время,

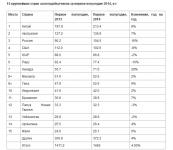

согласно официальной статистике, по своим золотым запасам ЦБ РФ уступает лишь центральным банкам и казначействам Франции, Италии, Германии и США. Владея 1,188 т металла, общей стоимостью $45 миллиарда согласно текущим ценам, ЦБ обладает самыми крупными запасами в истории России со времен последнего царя династии Романовых, при котором золотые резервы российского государства

достигали 1,200 т.

Но пока ЦБ РФ,

российские СМИ и

западные аналитические сайты вовсю трубили об удвоении закупок золота российским центральным банком по сравнению с показателями 2013 года (хотя 2009 и 2010 годы были еще более продуктивными), произошел еще один резкий скачок, который пришелся на период введения санкций западными странами в связи с ситуацией на Украине и в Крыму, что больно ударило по всем российским банкам. Это, в свою очередь,

отрезало мировой рынок от одного из своих крупнейших золотодобытчиков, который впервые в XXI веке

опередил США по объемам добычи драгоценного металла и переместился в тройку мировых лидеров.

В течение первых 9 месяцев 2014 года в России было

добыто 175 т золота.

За этот же временной отрезок Москва

приобрела 114 т, что напрямую связано с заявлениями западных банкиров. На самом деле, в случае ослабления санкций, как предсказывали некоторые аналитики в ноябре, Россия бы также приостановила темпы закупок золота. В декабре некоторые западные трейдеры уже полагали, что ЦБ может начать избавляться от металла наподобие валютных резервов с целью укрепления ослабевшего рубля. Так как, согласно заявлениям самого ЦБ, ситуация стала

"критической". Во второй половине декабря Москва использовали $7 млрд из своих $373 млрд, и по мнению аналитиков, дополнительные

$70 млрд долларов и евро могут быть подготовлены к продаже за рубли. Резкое падение цен на нефть до 5-летнего минимума – которая с учетом природного газа составляет

три четверти российского экспорта и половину государственных доходов – вряд ли обратится вспять в ближайшее время. Даже принадлежащий государству энергетический гигант "Газпром" близок к увольнению

15-20% из 450,000 своих сотрудников. Несмотря на это, Москва утверждает, что не собирается сокращать объемы добычи нефти в 2015 году, присоединившись к намерениям картеля стран экспортеров нефти (ОПЕК)

перенасытить рынок в 2015 году. Во время скачка процентной ставки до 17% – самой высокой отметки начиная с 2003 года (

но все еще далеко позади пика в 150% в 1998 году) – Москва предприняла классический шаг во время валютного кризиса, применив меры валютного контроля, несмотря на то, что премьер-министр Дмитрий Медведев

намекнул, что ЦБ не будет пытаться сдерживать утечку капитала. Многие крупные корпорации в долгу у его босса – Владимира Путина. Теперь же им порекомендовали обменять принадлежащие им евро и доллары на рубли центробанка.

Санкции Запада также замедляют отток денег, давая обратный эффект для западных политиков.

Застряв с рублями, россияне – которые оказываются в подобной ситуации уже в 3 раз в течение последних 20 лет – следуя своему предыдущему опыту – принялись сметать с полок все, что теряло в цене: часы Cartier,

самые дешевые в Европе айфоны и товары из Ikea. Спекулянты, способные получить кредиты,

устремили свой взор на недвижимость, что характерно для любого валютного кризиса.

Те из россиян, кто имеет возможность вывода средств за пределы страны, также обратили свое внимание на твердые активы за границей. С начала ноября количество посетителей BullionVault.ru – русскоязычной версии нашей онлайн-платформы для торговли физическим золотом и серебром – выросло вдвое. Высокий скачок трафика также пришелся на вторничное 20% падение рубля и 17% спад на российском фондовом рынке (AMEX:RSX). Уже существующие пользователи

BullionVault в декабре существенно пополнили свои счета на $500,000 с сентября по ноябрь с целью приобретения физического металла в Швейцарии и Сингапуре.

Частным российским инвесторам не нужно объяснять, что громадные национальные резервы не помогли защите частных накоплений. Не нужно рассчитывать на то, что в ближайшем будущем эти запасы пойдут на укрепление рубля. Гораздо вероятнее, что для этих целей будет использован палладий, находящийся в государственной собственности.

В основном, палладий используется в катализаторах для сокращения вредных выбросов автомобильными двигателями. У этого металла нет длительной истории обращения в качестве денег, и 91% его ежегодного потребления сегодня приходится на промышленные цели, а не на потребности частных инвесторов и потребителей ювелирной продукции. Россия является

крупнейшим поставщиком палладия в мире. В распоряжении государства находятся запасы этого металла, точные размеры которых не публикуются. Пытаясь определить размеры резервов Гохрана (Государственного учреждения по формированию Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации), некоторые аналитики и трейдеры предположили, что государственные запасы России упали до нулевой отметки после того, как его ежегодные продажи сократились

с 31 т в 2010 году до 5 т в 2013 году.

В сентябре представители крупнейшего российского производителя палладия, «Норникеля» заявили о

переговорах по поводу покупки у центробанка, а не Гохрана, этого металла на общую сумму в $2 млрд, что

по текущим рыночным ценам в $795 за унцию составляет 80 т.

Еще весной генеральный директор ГМК «Норильский Никель» Владимир Потанин заявил на встрече с журналистами о том, что "палладий не является золотом или валютным резервом и должен покупаться у государства, а не наоборот."

ЦБ необходима иностранная валюта для продажи на валютном рынке и стимулировании рубля. И у палладия уже появился потенциальный покупатель в Норильске. Кроме того, продажа палладия позволит рассчитывать на

выручку в 10% в долларовом выражении за 2014 год, когда цены достигли своего максимума со времен

огромного скачка, произошедшего в 2000 году.

Продажа золота, напротив, означала бы продажу престижного актива, главных "

кризисных денег", как их называет председатель Совета управляющих Федеральной резервной системы США, Алан Гриспен – в то время, когда цены на золото близки к своему 5-летнему минимуму. Такой шаг свидетельствовал бы о том, что падение рубля действительно стало для Кремля величайшим потрясением и пошатнуло заявление Москвы о "

выходе из долларовой диктатуры", доминирующей в международной торговле, где весь расчет практически целиком происходит в долларах. Это, в свою очередь, может навредить имиджу Путина, как "

сильного лидера" и снизить его рейтинги на родине.

Фактически, за последнее десятилетие стратегия Москвы в отношении золота заключалась в том, чтобы превратить драгоценный металл в главный символ возрождения сильной и стабильной России. Политическая сила современных золотых резервов ЦБ значит для Кремля гораздо больше, чем непосредственная денежная стоимость металла. Между тем, западные инвесторы, надеящиеся на то, что золотые резервы центробанков защитят их средства, должны рассчитывать лишь на себя и самостоятельно приобретать золото. Ведь даже рекордно богатый центральный банк может не спасти...

Источник: